Os bancos brasileiros Itaú Unibanco, Banco do Brasil e Bradesco devem conceder empréstimos de até US $ 8 bilhões para ajudar a financiar a compra da TAG, pertencente a Petrobras

A concessionária de energia elétrica francesa Engie e o fundo de pensão canadense Caisse de dépôt et placement du Québec (CDPQ) estão levantando um empréstimo de até US $ 8 bilhões para apoiar a compra de um sistema de gasoduto da Petrobras, disseram fontes bancárias.

A Engie e o CDPQ estão conversando com pelo menos oito bancos internacionais, incluindo o BNP Paribas, o Mizuho e o Sumitomo Bank. Os bancos brasileiros Itaú Unibanco, Banco do Brasil e Bradesco também devem se comprometer com o financiamento, disseram as fontes.

O pacote de financiamento para a unidade dutoviária da Transportadora Associada de Gás (TAG) deverá ter um prazo de oito a dez anos, e provavelmente será elevado ao nível da empresa-alvo.

-

De Bin Laden à Venezuela: o que está por trás da volta dos Night Stalkers

-

Rios amazônicos recuperam níveis normais após estiagens severas e apontam nova fase para o monitoramento climático brasileiro

-

Com 678,9 metros, o segundo edifício mais alto do mundo, um ícone de 118 andares que redefiniu o horizonte da Malásia em 2023

-

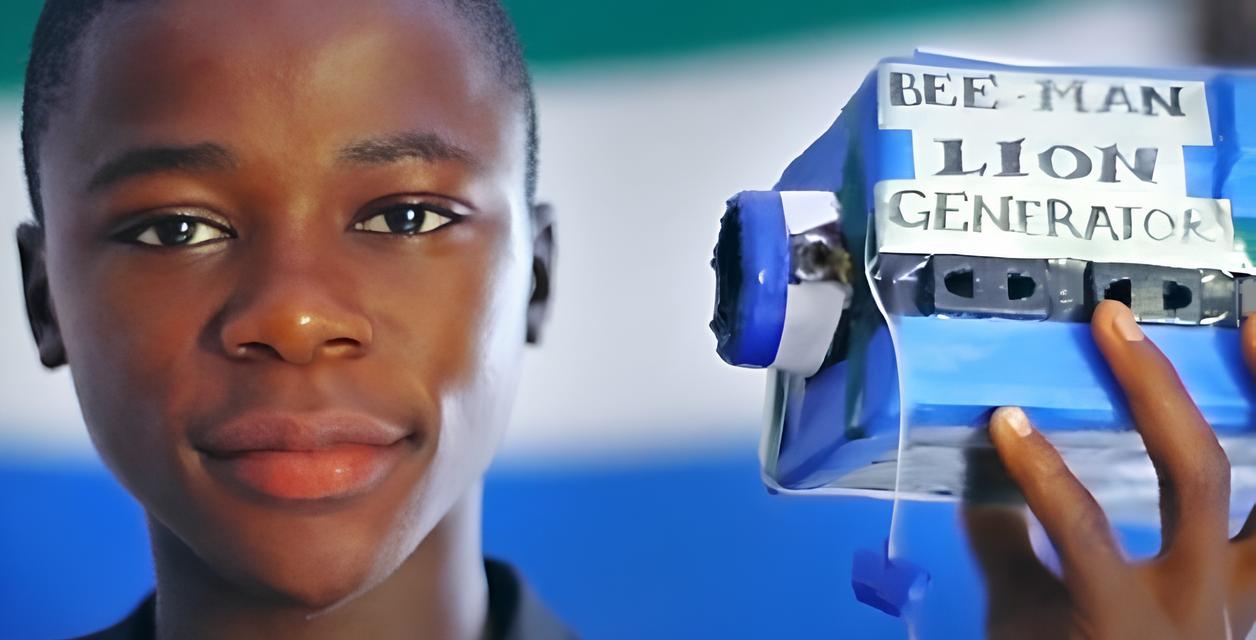

Com apenas 13 anos e usando sucata eletrônica, este jovem africano construiu geradores, criou sua própria estação de rádio e levou eletricidade para uma comunidade inteira esquecida pelo governo

Empréstimos para empresas latino-americanas geralmente têm vencimentos de três a cinco anos, e o vencimento mais longo mostra confiança no crédito, disseram as fontes.

A Petrobras estava em negociações exclusivas com a Engie e a CDPQ sobre a venda da TAG no ano passado, antes que a venda fosse paralisada por uma liminar da Suprema Corte do Brasil em julho, que exigiu que o Congresso aprovasse a venda de qualquer ativo estatal.

O procurador-geral do Brasil revogou a liminar no início de janeiro, permitindo que a Petrobras reabra a licitação de potenciais compradores interessados em comprar a TAG.

Antes da liminar, a Engie e a CDPQ apresentaram o maior lance para a TAG, que opera gasodutos de gás natural no norte e nordeste do Brasil.

Outros consórcios que também manifestaram interesse nos ativos incluíam um grupo formado pela EIG Global Energy Partners e pelo fundo soberano Mubadala, dos Emirados Árabes Unidos, e um grupo formado pelo investidor australiano Macquarie, fundo soberano cingapuriano GIC e Canada Pension Plan Investment Board ( CPPIB), fontes previamente informadas à LPC.

A Engie, o CDPQ, a Petrobras e os bancos se recusaram a comentar ou não puderam ser imediatamente localizados para comentar o assunto.

Desinvestimentos em ativos de gás

Espera-se que o presidente-executivo da Petrobras, Roberto Castello Branco, avance com oportunidades de desinvestimento e parceria nos negócios de distribuição e gás natural após assumir a propriedade de Ivan Monteiro em janeiro.

Espera-se que a Petrobras seja a maior empresa de petróleo e gás na América do Sul até 2025, segundo dados da GlobalData.

Castello Branco também priorizará investimentos nos segmentos de exploração e produção de petróleo e gás em águas profundas, mais rentáveis.

Estima-se que a gigante petrolífera brasileira precise de aproximadamente US $ 49,4 bilhões nos próximos seis anos para quase 40 oportunidades de projetos, afirmou a empresa de dados e análises GlobalData em um relatório em 22 de janeiro.

“Os projetos planejados e anunciados da Petrobras se concentraram principalmente em projetos de produção e refinarias”, disse Soorya Tejomoortula, analista de petróleo e gás da GlobalData.

A saída da empresa da distribuição de gás natural começou a tomar forma em setembro de 2016, quando vendeu a Nova Transportadora do Sudeste (NTS), operadora de dutos no sul e sudeste do Brasil, por US $ 5,2 bilhões para um grupo composto por investidores canadenses e britânicos. Columbia Investment Management Corp, bem como o GIC de Cingapura e a China Investment Corp.

O mais recente plano de investimento de cinco anos da Petrobras, divulgado em 5 de dezembro, busca levantar perto de US $ 27 bilhões de desinvestimentos e parcerias.

Os recursos da venda de ativos serão direcionados para a redução da carga da dívida da Petrobras, considerada uma das maiores entre as empresas de petróleo e gás.

A dívida líquida foi de aproximadamente 291,8 bilhões (US $ 77,5 bilhões) em reais no final do terceiro trimestre, disse a Petrobras em sua apresentação de resultados trimestrais.

Comentários fechados para esse artigo.

Mensagem exibida apenas para administradores.

Seja o primeiro a reagir!