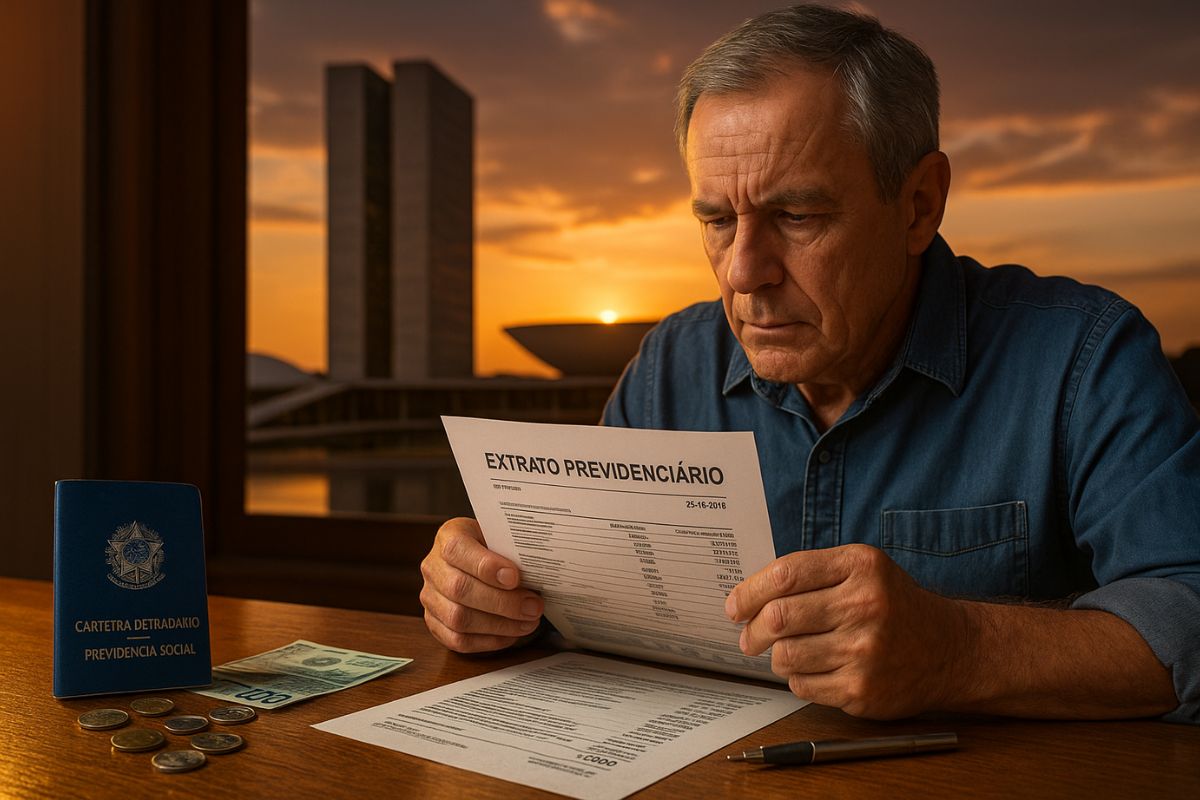

Uma decisão judicial reforça os direitos do consumidor em casos de empréstimo consignado, determinando a suspensão dos descontos, devolução de valores e indenização por danos morais.

A decisão judicial que beneficia um aposentado vítima de descontos indevidos em seu benefício previdenciário reacende o debate sobre a fragilidade dos contratos de empréstimo consignado no Brasil. O caso analisado mostra que bancos e o próprio INSS podem ser responsabilizados por falhas na conferência de dados e na autorização dos débitos, com consequências financeiras relevantes.

Segundo o advogado Carlos Mendes, especialista em direito do consumidor, a sentença é exemplo de como o Judiciário vem aplicando regras mais rígidas após a mudança de entendimento do Superior Tribunal de Justiça (STJ) em 2021, ampliando a proteção de aposentados e pensionistas.

O que a Justiça determinou

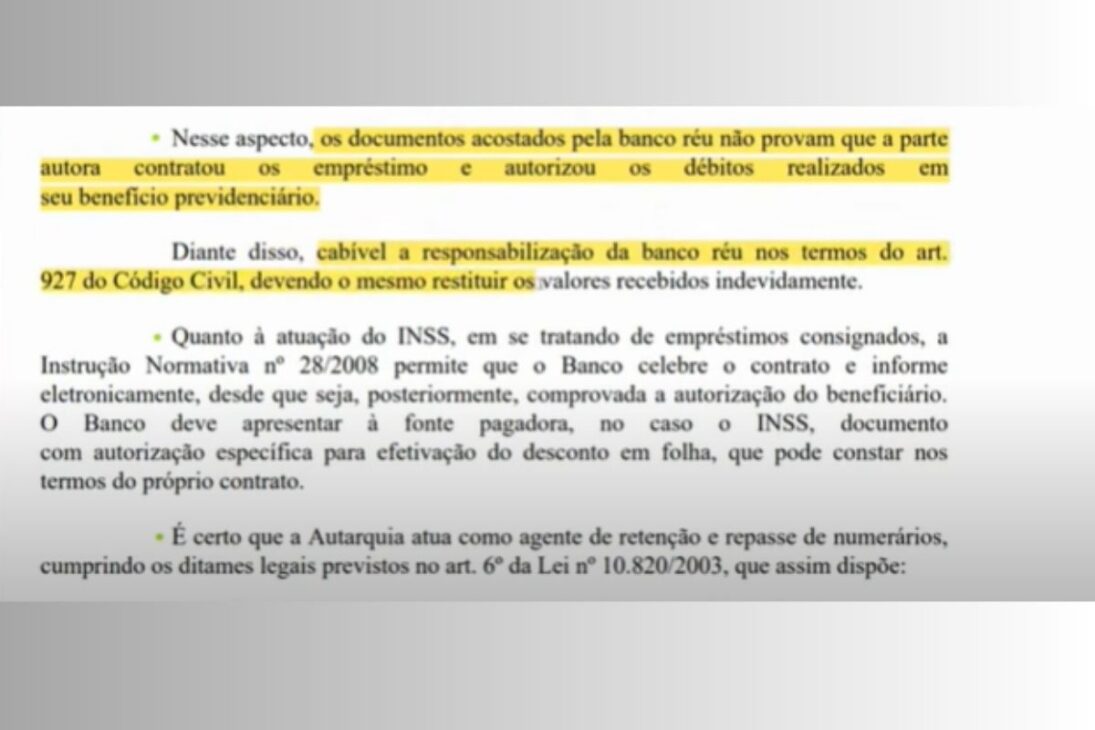

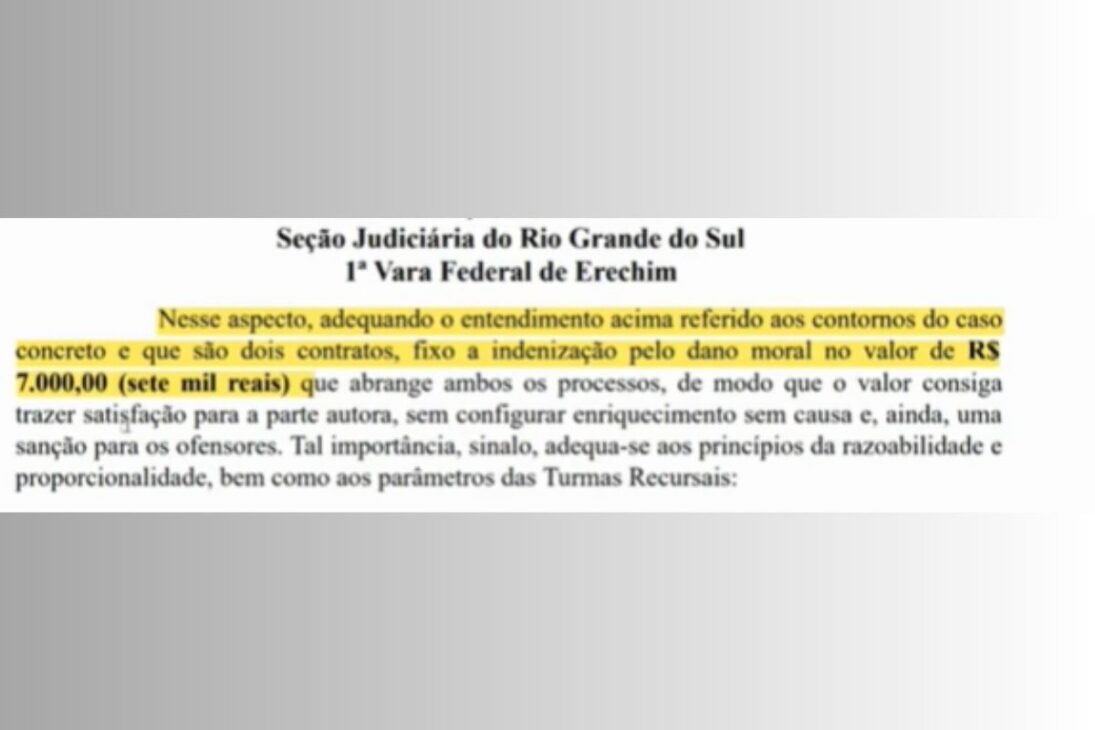

No processo, o banco réu não conseguiu comprovar a existência de contrato válido assinado pelo aposentado. Diante disso, o juiz ordenou a suspensão imediata dos descontos, a restituição dos valores cobrados e o pagamento de R$ 7 mil em danos morais.

-

O bairro que nasceu de uma antiga fazenda e se tornou um império urbano: com PIB estimado em mais de R$ 20 bilhões, mais de 6 mil empresas e metro quadrado acima de R$ 25 mil, é um dos endereços mais valorizados do país

-

Homens abandonam construção civil e setor vai em busca de mulheres e jovens nos canteiros com promessa de até R$ 12 mil mensais

-

Flow Open Mall inaugura em Curitiba com Max Atacadista, mais de 60 lojas, academia moderna e 700 vagas em conceito de shopping a céu aberto no Uberaba

-

‘Pegadinha no mercado’: empresas mudam fórmulas de produtos sem avisar e deixam consumidores revoltados com gosto, cheiro e textura diferentes

A decisão foi fundamentada no artigo 927 do Código Civil e no artigo 42 do Código de Defesa do Consumidor.

Além do banco, o INSS também foi citado, já que deveria ter conferido a veracidade dos dados antes de lançar os descontos no sistema.

No entanto, sua responsabilidade foi considerada subsidiária, ou seja, só responde se a instituição financeira não puder arcar com a condenação.

Restituição em dobro ou simples: o que mudou em 2021

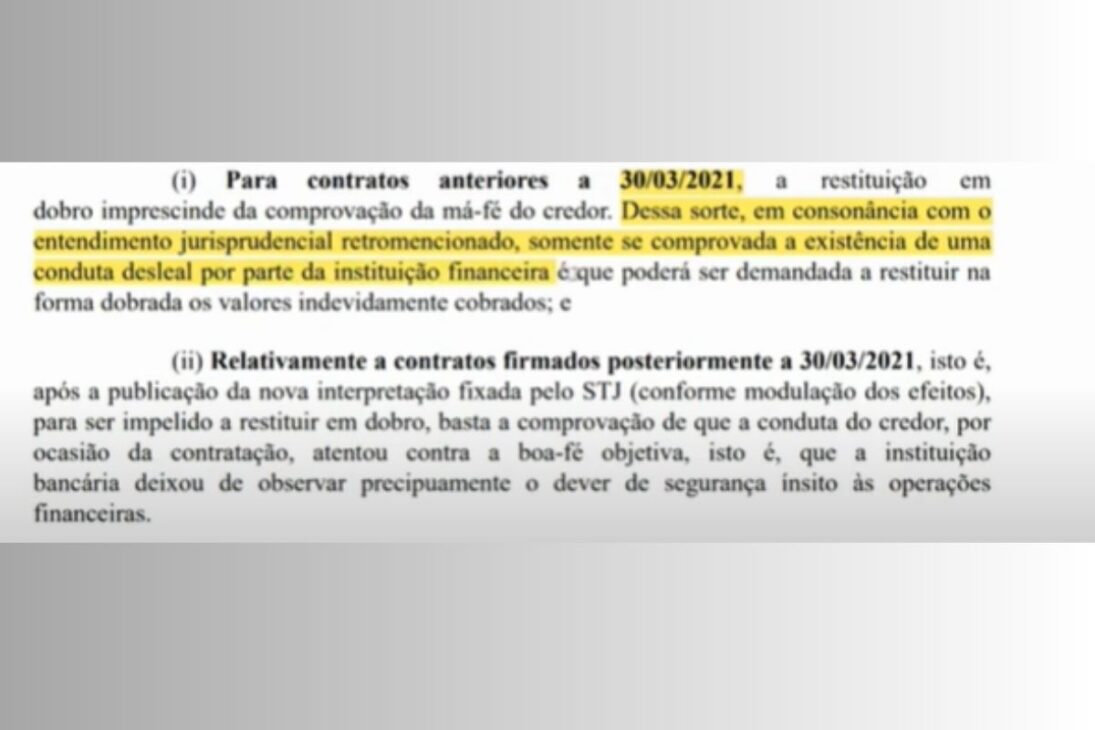

Um ponto decisivo do caso envolve a regra de devolução dos valores. Até março de 2021, a restituição em dobro só era possível quando houvesse prova de má-fé da instituição financeira.

Mas, desde a nova interpretação do STJ, basta demonstrar falha contra a boa-fé objetiva como permitir fraudes ou não verificar adequadamente a identidade do contratante.

Na prática:

Contratos anteriores a 30/03/2021 → devolução simples, salvo prova de má-fé.

Contratos posteriores a 30/03/2021 → devolução em dobro, mesmo sem prova de má-fé, se houver falha na contratação.

No caso concreto, como o contrato era de 2019, a devolução foi simples.

Ainda assim, a Justiça reconheceu os danos morais, considerando que descontos ilegais em benefícios previdenciários comprometem diretamente a dignidade do aposentado.

Por que o problema é tão comum

O Brasil possui mais de 45 milhões de contratos ativos de empréstimo consignado, segundo dados do setor bancário.

A alta demanda, somada à falta de rigor na análise de documentos, abre brechas para fraudes e contratações sem o devido consentimento.

Muitos bancos permitem operações sem exigência adequada de testemunhas ou conferência presencial. O resultado é um número crescente de ações judiciais.

O Judiciário entende que tais práticas ferem a boa-fé objetiva e colocam aposentados e pensionistas em situação de vulnerabilidade.

Impacto para aposentados e pensionistas, assista o video do advogado Carlos Mendes, explicando o caso com detalhes:

De acordo com o advogado Carlos Mendes, o caso analisado reforça que consumidores lesados podem não apenas recuperar valores pagos, mas também receber indenização.

A decisão também mostra que o INSS pode ser responsabilizado quando falha na fiscalização, mesmo que de forma subsidiária.

Esse precedente fortalece aposentados e pensionistas que enfrentam descontos indevidos, indicando que recorrer à Justiça pode ser um caminho viável para suspender cobranças, recuperar prejuízos e garantir reparação por danos morais.

A decisão judicial sobre empréstimo consignado em 2025 representa um avanço na defesa do consumidor, mas também expõe falhas graves no sistema bancário e no controle do INSS.

Para o advogado Carlos Mendes, o recado é claro: os contratos precisam ser mais seguros, sob pena de responsabilização das instituições.

E você? Acredita que os bancos e o INSS estão realmente preparados para proteger aposentados contra fraudes em empréstimos consignados?

Deixe sua opinião nos comentários queremos ouvir quem vive essa realidade na prática.

Tenho empréstimo em meu nome que nunca fiz, c6 bank, falei com um advogado ele disse que não adiantava fazer nada,pois o dinheiro entrou na minha conta poupança e eu não sabia, só descobri que era um empréstimo em outro banco, é muita **** nesse Brasil.

RMC DO BANCO PAN, FAZEM O QUE BEM QUEREM SEM SEREM PUNIDOS PELO INSS E BANCO CENTRAL, CONTINUAM A AGIR INSERINDO JUROS ABUSIVOS E TRANSFORMANDO O CARTÃO CONSIGNADO EM DIVIDA QUE NUNCA TERMINA, MESMO COM O CARTÃO BLOQUEADO. VERGONHOSO !

Fizeram comigo também, e parece que os advogados tem medo de entrar contra essas instituições

Poderíamos nos ajuntamos e procurar um advogado de verdade q façam alguma coisa , estou sendo roubada descaradamente no Bradesco,……

Infelizmente não isso está acontecendo comigo e eu não consigo resolver está sendo descontado do meu benefício BPC dois empréstimos consignado o INSS tira o corpo fora , jogando a responsabilidade no banco e o banco não aceita as provas que eu tenho.

Fizeram no meu consignado, já tá fiz várias reclamações, e eles fingem que nem é com eles

Tem que ir fazer BO……