A Rystad Energy revela dados surpreendentes para o mercado de exploração e produção de petróleo em 2020

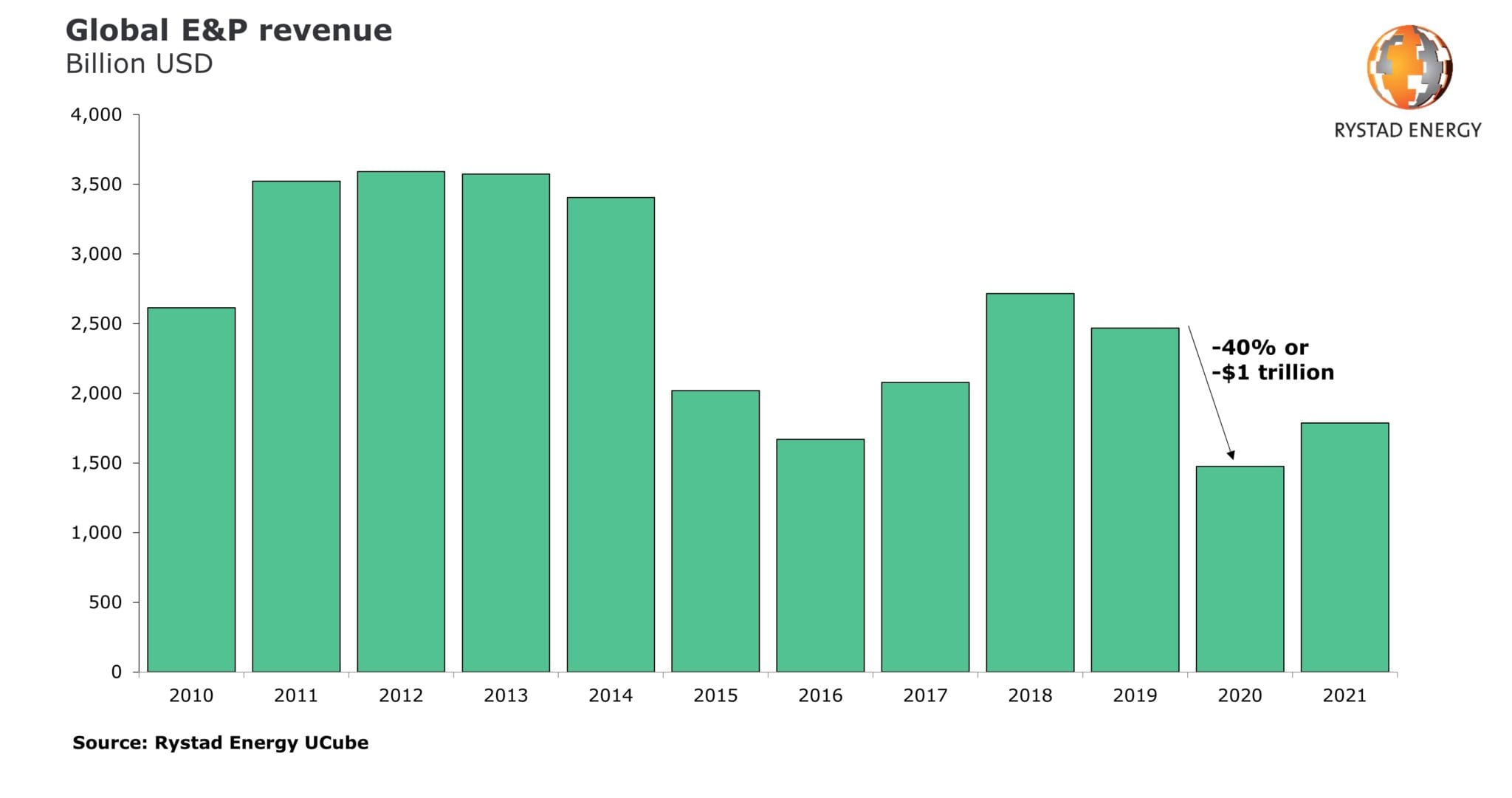

O efeito devastador da pandemia de COVID-19 nas empresas globais de exploração e produção de petróleo e gás (E&P) é melhor compreendido com base nas receitas anuais totais esperadas do setor para 2020. Uma análise da Rystad Energy mostra que as receitas globais de E&P estão agora previstas para cair cerca de US $ 1 trilhão em 2020, uma queda de 40%, para US$ 1,47 trilhão, em comparação aos US$ 2,47 trilhões do ano passado.

Antes da pandemia do COVID-19, a Rystad Energy esperava que a receita total de E&P chegasse a US $ 2,35 trilhões em 2020 e US $ 2,52 trilhões em 2021. Agora, as receitas de 2021 também são projetadas mais baixas, em US$ 1,79 trilhões.

O fluxo de caixa das empresas também deve cair. Para 2020, a Rystad Energy disse que estima que o fluxo de caixa livre para o setor de E&P cairá para US $ 141 bilhões, ou um terço do que era em 2019. Isso se baseia no cenário de preço base do petróleo de US $ 34 por barril em 2020 e US $ 44 por barril em 2021, existe um risco considerável de queda se os preços atuais de baixo nível persistirem.

-

PetroReconcavo registra queda de 1,8% na produção de petróleo em setembro, impactada pelo campo de Tiê; analistas destacam dividendos atrativos e recomendam compra das ações

-

Investimentos em engenharia e construção offshore avançam, mas excesso de oferta e desvalorização do barril trazem riscos ao crescimento do mercado de petróleo global

-

Brasileiro ajuda a achar megacampo de petróleo com 14 bilhões de barris e vira destaque na Coreia do Sul

-

ANP interdita importante refinaria e 2.500 trabalhadores vivem na incerteza: Refit calcula prejuízo de R$ 5 milhões por dia e questiona operação

“Essa queda não só prejudica a solidez das empresas e reduz o aporte disponível para investimentos e dividendos, mas também reduz significativamente a receita tributária do governo. Será um desafio para os petro-estados, como a Rússia e muitos países do Oriente Médio, sustentar seus orçamentos ”, diz a analista upstream da Rystad Energy, Olga Savenkova.

No curto prazo, os fundos nacionais de riqueza podem vir a resgatar e tapar buracos nos orçamentos para evitar cortes nos gastos, mas se o ambiente de baixo preço persistir, esses países poderão sofrer sérias dificuldades financeiras, acrescenta Savenkova.

Gráfico de lucratividade de exploração e produção de Petróleo até 2021

Inicialmente, a Rystad Energy esperava que os gastos upstream caíssem cerca de 20% este ano como resultado da pandemia do Covid-19, que reduziria os investimentos em US $ 100 bilhões em relação ao nível de 2019. Como as empresas continuaram a reduzir os investimentos, agora espera que os gastos a montante caiam 25%, passando de US $ 530 bilhões em 2019 para US $ 410 bilhões este ano.

O xisto dos EUA continua sendo o maior colaborador dos planos relatados para reduzir 38% de seus orçamentos de capital anunciados anteriormente para 2020, o que implica um corte de quase 42% em comparação com os gastos de 2019. Esses números recordes são seguidos pelos produtores de areias petrolíferas, que também revisaram os gastos em 42%. Os segmentos de fornecimento convencionais mostram cortes na faixa de 19% para onshore a 12% para ativos de águas profundas offshore, pois esses segmentos não são tão flexíveis quando se trata de gerenciar seus custos de capital.

A Rystad Energy disse que os cortes no CAPEX terão um impacto particularmente forte nas descobertas e na capacidade das empresas de prosseguir com as decisões finais de investimento (FIDs) em novos projetos. Este ano pode ser marcado pela menor atividade de sanção de projetos desde a década de 1950 em termos de investimentos totais sancionados, caindo para US $ 110 bilhões, ou menos de um quarto do nível de 2019, com a maioria dos projetos sendo adiados.

Um operador pode precisar de vários anos para trazer um projeto diferido de volta aos trilhos, à medida que requisitos econômicos mais rigorosos são aplicados para um novo FID. Enfrentando a ameaça de preços prolongados do petróleo, é provável que as partes interessadas reduzam a exigência de preço de equilíbrio dos projetos, que já estava em média abaixo de US $ 35 por barril, mesmo antes da crise. Isso enviará muitos desenvolvimentos em uma jornada duradoura de otimização de custos.

Mas, em contraste com a crise anterior, a Rystad Energy disse que desta vez a situação é complicada pela posição angustiada de muitas empresas de serviços. O setor de serviços de campos petrolíferos já fez melhorias substanciais na cadeia de suprimentos, com reduções de custo significativas em 2015–2016, e as operadoras não podem confiar em um desempenho repetido pela segunda vez.

Agora, as operadoras estão demonstrando extrema cautela quando se trata de compromissos de investimentos futuros, resultando em uma queda nas sanções à medida que os projetos são reformulados e pausados até que os preços do petróleo se recuperem. Considerando a alta maturidade da maioria das regiões produtoras de petróleo, essa abordagem para lidar com a crise coloca em risco grandes volumes de produção não autorizada, prejudicando potencialmente os níveis de produção de líquidos a médio prazo.

A Rystad Energy disse ao mesmo tempo que vê um crescente sentimento de descarbonização por parte dos players de E&P e bancos de investimento, com os principais players buscando atingir a neutralidade do carbono. Como resultado, o atual baixo apetite por novas sanções a projetos pode significar que o “pico do petróleo” chegará mais cedo do que se pensava apenas alguns meses atrás.

Comentários fechados para esse artigo.

Mensagem exibida apenas para administradores.

Seja o primeiro a reagir!