Mais de 4,5 milhões de pedidos já foram feitos desde o lançamento do novo crédito para trabalhadores com carteira assinada. Governo espera movimentar R$ 100 bilhões em apenas 3 meses, mas medida levanta alerta sobre riscos ao saldo do FGTS e aumento da inflação.

Desde março de 2025, trabalhadores com carteira assinada podem solicitar um novo tipo de crédito consignado usando o próprio saldo do FGTS como garantia. A novidade já movimentou o mercado e gerou uma corrida por empréstimos, até o fim de março, mais de 4,5 milhões de pessoas já haviam feito a solicitação, segundo dados do Ministério do Trabalho.

A expectativa do governo é de que essa nova linha de crédito injete até R$ 100 bilhões na economia em apenas três meses. Mas, por trás dos números promissores, há uma preocupação real: o risco de endividamento e de esvaziamento do fundo de garantia do trabalhador.

Como funciona o novo crédito com garantia do FGTS

O crédito está disponível para qualquer trabalhador do setor privado que tenha vínculo CLT e saldo disponível no FGTS. Por meio do aplicativo da Carteira de Trabalho Digital, o cidadão pode simular as condições do empréstimo e escolher uma instituição financeira para contratar.

-

A obra de R$ 1 bilhão que pode revolucionar as rodovias deste estado brasileiro

-

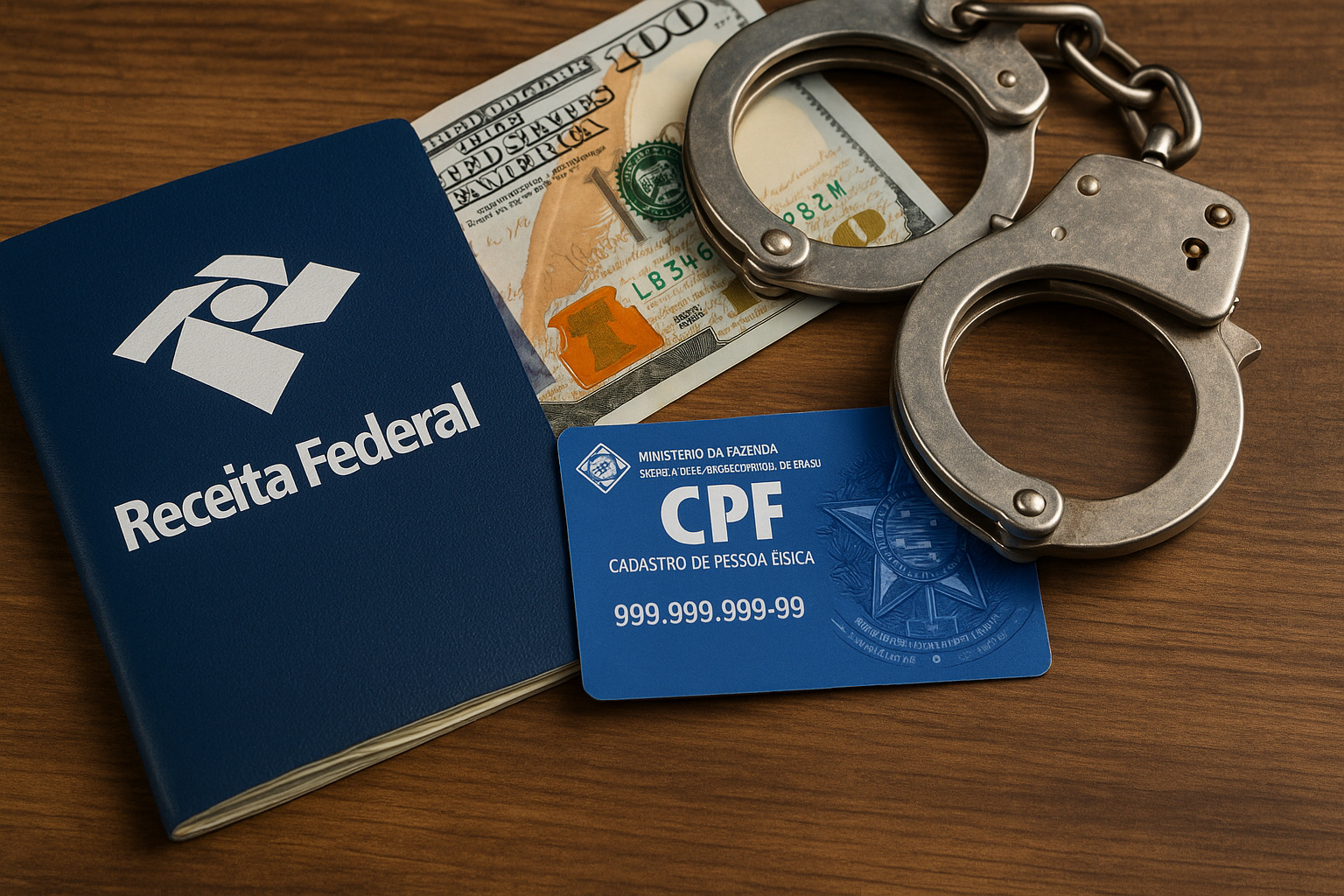

Receita Federal vai exigir CPF de cotistas: regra muda fundos e agita economia em 2026

-

O fim da rodoviária que virou uma ‘cidade’ e deixa mina em disputa

-

Governo Lula prevê queda nos juros e estima menor inflação em 30 anos: dólar estável e superavit impulsionam cenário

O valor emprestado pode usar até 10% do saldo total do FGTS ou até 100% da multa rescisória como garantia. Isso significa que, se o trabalhador não pagar as parcelas, o banco poderá descontar diretamente do FGTS, sem necessidade de ação judicial.

Os juros praticados nessa modalidade variam, mas prometem ser mais baixos que o crédito pessoal comum, chegando a uma média de 2% ao mês, segundo estimativas do próprio governo.

Corrida por empréstimos preocupa economistas

Embora o volume de pedidos seja visto como um sinal de aceitação da proposta, especialistas estão preocupados com o uso desenfreado do crédito. A principal crítica é que, em vez de usar o dinheiro para investir ou empreender, muitos trabalhadores estão pedindo o empréstimo para pagar outras dívidas, o que pode gerar um efeito bola de neve.

Segundo o economista Alexandre Schwartsman, ex-diretor do Banco Central, “a medida dá a falsa sensação de alívio imediato, mas compromete o futuro financeiro do trabalhador ao consumir uma reserva essencial para situações de emergência”.

Outro risco é o de transformar o FGTS em um “garantidor oficial de dívidas”. Se o trabalhador for demitido ou precisar do saldo para uma emergência, como uma doença ou a compra da casa própria, poderá encontrar sua conta zerada ou insuficiente.

Impacto direto na inflação e no crédito

A medida também pode pressionar a inflação. Com mais dinheiro circulando, há tendência de aumento na demanda por produtos e serviços. O último Boletim Focus, divulgado pelo Banco Central no fim de março, mostrou que o mercado já espera uma inflação de 5,65% em 2025, quase o dobro da meta oficial, que é de 3%.

Há preocupação com a estabilidade do sistema de crédito no país. Com o uso do FGTS como “avalista” em larga escala, aumenta o risco de comprometer um fundo que, por lei, tem finalidades sociais e de proteção ao trabalhador.

Quem ganha com a medida, e quem perde

Na teoria, todos saem ganhando: o trabalhador tem acesso rápido a dinheiro, os bancos ganham com o aumento da carteira de crédito, e o governo injeta recursos na economia em um momento de baixa atividade.

Mas, na prática, o maior risco recai sobre o próprio trabalhador. Diferente de servidores públicos ou aposentados, que têm garantias de renda estável, quem está no regime CLT pode ser demitido a qualquer momento. E se isso acontecer, o FGTS usado como garantia será tomado para quitar a dívida.

A Confederação Nacional dos Trabalhadores no Comércio (CNTC) já divulgou nota pedindo mais fiscalização e campanhas de conscientização. Segundo a entidade, é preciso explicar com clareza que essa nova modalidade não é um “dinheiro extra”, mas um adiantamento do que o trabalhador já tem direito no futuro.

Seja o primeiro a reagir!